刚刚,央行发布报告,透露楼市最新“杠杆率”

扫描到手机

置家关注

来源:赣州房地产杂志

发布日期:2018-11-05 07:37

字号:T|T

摘要:11月2日,中国人民银行发布《中国金融稳定报告(2018)》,透露了关键信息。居民加杠杆,家庭大肆举债购房,“六个钱包”做首付,撬起数百万的住房抵押贷款,这正是过去三年房地产大繁荣的核心秘密。中国家庭债务规模有多大?居民杠杆率究竟有多高?未来还有没有继续加杠杆撬动房价的空间?

11月2日,中国人民银行发布《中国金融稳定报告(2018)》,透露了关键信息。

居民加杠杆,家庭大肆举债购房,“六个钱包”做首付,撬起数百万的住房抵押贷款,这正是过去三年房地产大繁荣的核心秘密。

中国家庭债务规模有多大?居民杠杆率究竟有多高?未来还有没有继续加杠杆撬动房价的空间?

由此引发了一个问题:在中国主要城市里,哪里的人们购房最激进,贷款最多、压力最大、最苦逼?今天的文章,就探讨一下这个问题。

在给出答案之前,我们需要首先看一下中国整体杠杆率情况。(一)

家庭债务规模:10年扩大7倍,占GDP一半

中国家庭债务规模究竟有多庞大?

根据报告披露的数据,2017年末,我国住户部门债务余额40.5万亿元,同比增长21.4%,较2008年增长7.1倍。存款类金融机构住户部门贷款占全部贷款余额比例为32.3%,较2008年增加14.4个百分点。从结构上看,住户部门债务主要由消费贷款和经营贷款构成,2017年末,两者占住户部门债务余额的比例分别为77.8%和22.2%,同比增速分别为25.8%和8.1%。

家庭债务,包括消费贷款和经营贷款,这其中以消费贷款为主体,而消费贷款中,又以房贷为主,房贷占家庭债务整体的比例超过一半。

2008年时,我国房贷余额仅为3万亿,而到了2017年底,住房贷款余额膨胀到21.9万亿,房贷占所有住户部门债务余额的54%。

但这并非房地产债务的全部。

近年来,随着市场的发展、各类消费需求的提升以及信用卡的普及,短期消费贷款在住户部门债务中占比不断提升,2008—2017年末,该比例从7.3%增至16.8%。值得注意的是,2017年,中长期消费贷款增速下降,而短期消费贷款增速大幅上升。2017年1月,短期消费贷款余额同比增速为19.9%,至2017年10月已增至40.9%。

报告初步分析认为,短期消费贷款的异常增长可能有如下原因:首先,在整体利差处于低位的情况下,银行有动力投放收益更高的消费信贷,P2P监管趋严也促使了部分消费贷款回流银行体系。2012—2016年,年度新增短期消费贷款占同期银行业金融机构新增全部贷款的比例维持在5.8%~7.7%,而2017年,该比例增长至13.8%。其次,近年来购房开支骤增透支了部分居民的消费能力,使其转向利用短期消费贷款维持消费水平。最后,部分购房者利用消费贷等产品规避首付比的限制。

如果说房贷是正常的加杠杆,那么消费贷进入楼市,则是违规加杠杆。

正如央行报告所提醒的:

部分购房者利用短期消费贷款等渠道违规加杠杆,绕过首付比例限制,从而可能导致大量短期消费贷款流入房地产市场,助长了房地产市场投机行为,房价过快上涨问题更为突出。

如果考虑到违规加杠杆的情况,住房债务比想象中的还要夸张。

(二)

居民真实杠杆率:超过美国

当然,债务规模庞大,不一定就有问题,关键要看现金收入能不能覆盖债务。

这就要引入“杠杆”的概念。“去杠杆”的说法几乎无人不知,但很多人对于“杠杆”是什么,仍旧混沌。

其实,杠杆就是负债水平。简单来说,就是1块钱本金能撬动多少贷款的能力。通常,我们以居民债务/GDP总量,来衡量居民部门杠杆率。

2017年,我国居民债务余额为40.5亿,相当于于2017年GDP总量(82.7万亿)的49%,这就是居民部门杠杆率。

49%的居民杠杆率,究竟高还是低?

与62.1%的国际平均水平相比,这一比例并不高。但与新兴国家的39.8%相比,则又明显过高。

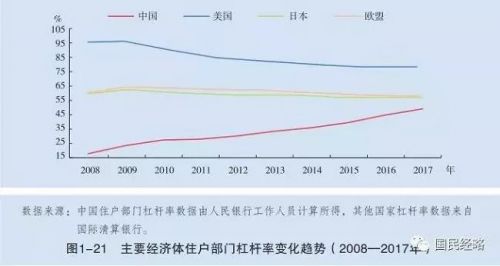

上图,是“国际清算银行”公布的世界主要经济体的“住户部门杠杆率”,使用的是算法“住户贷款余额”除以当年GDP,中国为49%。

可以看出“中国香港”非常高,而且在增加,处于了“红色警戒区”。中国大陆则以“49%的杠杆率+上升趋势”处于“橙色警戒区”。事实上,如果考虑到5万亿公积金贷款,再加上民间、亲友之间的借贷(假设为5万亿),中国的“住户杠杆率”已经超过了60%。

因为2017年末中国的住户贷款余额是40.5万亿,当年GDP是82.7万亿,按照债务占GDP比例来计算的杠杆率,应该是:(40.5+5+5)÷82.7=61%。

也就是说,中国住户部门的“杠杆率”已经进入世界最高层级,从理性角度应该抑制其上涨。央行的判断是:住户部门杠杆率只是增长太快,但不算太高。

与此对比,从2008年末到2017年末,美国居民部门杠杆率从95.4%显著降至78.7%,日本从59.5%降至57.4%,欧盟从60.4%降至58.0%。

换句话说,别人的楼市都在去杠杆,唯有我们在大幅加杠杆,房价焉有不攀升之理?

当然,这还是以居民总债务与GDP之比来衡量的杠杆率,但这一模式存在明显低估,因为居民收入在国民收入中占比并不高,所以用居民债务与可支配收入相比,更接近真实。

央行报告显示,如果以住户部门总债务与可支配收入进行比较:

2017年底,我国居民部门杠杆率高达112.2%,而2008年时仅有43.2%,10年间上升69个百分点。

以此来衡量,我国居民杠杆率早已超出国际平均水平,更超出美国等发达国家水平。

换句话说,居民债务已经超出居民收入的可承受水平。

(三)

楼市杠杆:上海浙江甘肃广东

全民加杠杆的结果是,家庭债务疯狂扩张,“六个钱包”所剩无几。

但在区域上,杠杆率却呈现显著不同。全国杠杆率最高的省份是上海,高达65.5%,其次是浙江,为65.4%,均超过日本法国德国等发达国家。

居民杠杆率超过全国平均水平的还有甘肃(59.8%)、广东(59.1%)、北京(58.8%)、福建(57.5%)、重庆(50.6%)、宁夏(49.3%)和江西(49.2%)。

显然,如甘肃、宁夏、江西等非发达地区杠杆率如此之高,说明居民债务高速扩张,而GDP总量无法与之匹配,显然已经超出正常水平。

这还是分省情况,在一些地市,情况更为夸张。

根据中国指数研究院的统计,深圳、珠海、合肥、南京、杭州、苏州等城市杠杆率超过100%。最近四年,更是呈现高速夸张之势。

(四)

楼市有没有风险?

______________________________________________________________

如此庞大的债务,如此之高的杠杆,楼市到底有没有风险?

对此,央行报告的说法是:

房地产金融风险总体可控,但是近年来房地产业高杠杆发展模式和房价过快上涨并存,房地产行业风险有所上升。

一方面,我国长期实行审慎的住房信贷政策,平均首付比例达34%以上,这意味着居民可以承受30%左右的房价下跌。

与之对比,次贷危机之前,美国首付比例一度宽松到10%左右,只要房价下跌10%以上,这些家庭都会沦为负资产者,弃房断供也就屡见不鲜。

换句话说,如果房价下跌超过首付比例,房子的市值还没债务高,卖掉房子都不足以换掉债务,这就是“负资产者”这一说法的由来。

另一方面,央行认为,银行业金融机构房地产贷款不良率明显低于整体贷款不良率,房地产信贷质量较好。2017年末,个人不良贷款余额6149.3亿元,不良率为1.5%,低于银行贷款整体不良率0.35个百分点。

2017年底,我国住房抵借比(即抵押贷款金额除以抵押品价值)为59.3%,并不算高,似乎也为“房贷风险不高”提供了依据。

但这一切,都是建立在房价坚挺乃至持续上涨的基础之上。

如果楼市深度调整,房价出现大跌,作为“抵押品”的房子本身市值必然大幅收缩。房子市值大跌,而债务却不会减少,抵贷比显然会大幅上升。

如果房价持续走跌,问题将会接踵而至。

(五)

楼市多重要

——————————————————————————————————

与股市相比,楼市在金融系统中具有举足轻重的位置。

楼市之所以举足轻重,不仅因为中国家庭财富将近70%都集中在房地产上,难以忍受房价的巨大下跌,而且因为楼市通过信贷与金融体系密切关联,楼市的一举一动,都容易影响到金融稳定。

其一,楼市深层次牵扯金融系统。

根据央行报告,2017年末房地产贷款余额占各项贷款余额的26.8%,一旦房地产市场出现剧烈波动,银行业将直接面临信用风险。

其二,房企融资链条一旦断裂,也会深度影响金融系统。

根据央行报告,2017年,136家上市房企平均资产负债率高达79.1%,其中有26家资产负债率超过85%。部分房企的土地竞买保证金也来自外部融资,购地资金杠杆率达到7~8倍。

所以,无论是基于传统的土地财政、房地产拉动经济的需要,还是基于金融稳定的需要,房价都难以面临大幅度调整。

(六)

央行的建议

—————————————————————

房价上涨,居民债务膨胀,杠杆率不断攀升,风险不断加剧。

为此,央行指出,要关注房地产信贷占比过高、部分居民违规加杠杆购房、部分房地产企业债务率过高等风险。

可见,金融稳定的重要性已经摆在突出位置,房地产暂时失去加杠杆的空间与可能。

显然,楼市已经进入新的阶段。虽然大跌不会被允许,但上涨同样不被允许,楼市适度的去杠杆势在必行。

相关阅读

-

支持

0票

支持

0票

-

努力

0票

努力

0票

-

雷人

0票

雷人

0票

-

无聊

0票

无聊

0票

-

难过

0票

难过

0票

-

愤怒

0票

愤怒

0票

精彩组图

-

石家庄恒大中央广...

石家庄恒大中央广...

[详情]

- 石家庄恒大中央广场 压轴红铺,典藏6席

- 乐城北京服装早市盛大开市

- 乐城·国际贸易城签约阿里巴巴、京东

- 东良厢城中村改造再生变数,朗诗绿色集团介入!

- 楼市315——晟地丽江维权进行时

- 楼市曝光台——石家庄这些楼盘不能买!

- 明翰花香城全优教育邻校而居

- 全方位解析五美楼市行情!

- 卓达香水海 新品加推 火爆热销中!

- 1石家庄保利阅云台规划曝光,拟建15栋住宅楼及幼儿园等

- 2石家庄地铁·万科蓝湾建设项目规划曝光 拟建9栋住宅楼

- 3中国平安对华夏幸福投资资产减值计提182亿元!

- 4房企2021年销售目标整体下调 近三成业绩增速低于10%

- 5正定新区挂牌2宗约76亩商服地,总起始价12830万元!

- 6石家庄挂牌4宗近83亩土地 涉及高新区1宗、鹿泉区3宗地块

- 7邢台多项不动产 登记业务1日内办结

- 8保定市建立城中村改造安置房建设全过程监督机制

- 9河北房地产项目交付前要进行绿色建造效果评估和检测

- 10石家庄市将新建一座体育馆,位置就在中央商务区

龙湖•天宸原著 均价:11000元/平米

鹿泉区

龙湖•天宸原著 均价:11000元/平米

鹿泉区 石家庄富力城 均价:16500元/平米

开发区-昆仑大街

石家庄富力城 均价:16500元/平米

开发区-昆仑大街 帝华御锦苑 均价:10500元/平米

鹿泉区

帝华御锦苑 均价:10500元/平米

鹿泉区 铂宫后海 均价:16000元/平米

长安区-胜利北街

铂宫后海 均价:16000元/平米

长安区-胜利北街

石家庄置家网

石家庄置家网